애드센스 싱가포르 세금 양식 제출 지침: 지연 없는 정확한 세금 징수를 위한 안내

싱가포르 세금 정보 추가 과정: 애드센스 사용자를 위한 실제 경험 공유

Google 애드센스 사용자로서 싱가포르 세금 정보를 추가하는 과정은 처음에는 다소 혼란스러울 수 있습니다. 특히, 한국에서 활동하며 한국어로 작성하는 사용자에게는 더욱 그렇습니다. 그러나 이러한 절차는 판매 대금 지급의 지연을 방지하고 정확한 세금 징수를 위해 필수적입니다. 아래는 실제 경험을 바탕으로 한 세금 정보 추가 과정을 안내합니다.

세금 정보 추가 절차

- 애드센스 접속: 먼저 Google 애드센스에 로그인합니다.

- 미국 세금 정보 입력: 미국 세금 정보는 기본적으로 입력해야 합니다.

- 싱가포르 세금 정보 요청: 이후 싱가포르 세금 정보 입력 요청을 받게 됩니다.

싱가포르 세금 정보 입력 과정

- 세금 정보 추가 버튼 클릭: 애드센스 내에서 '세금정보 추가' 버튼을 클릭합니다.

- 양식 시작: 나타나는 창에서 다시 '세금정보 추가'를 선택하고, '양식 시작' 버튼을 누릅니다.

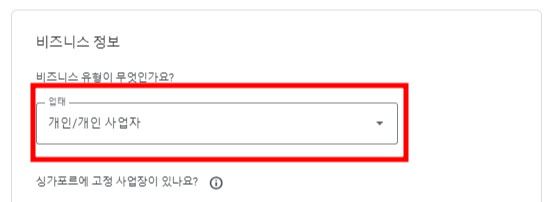

- 비즈니스 유형 선택: 개인 또는 개인사업자로 선택합니다.

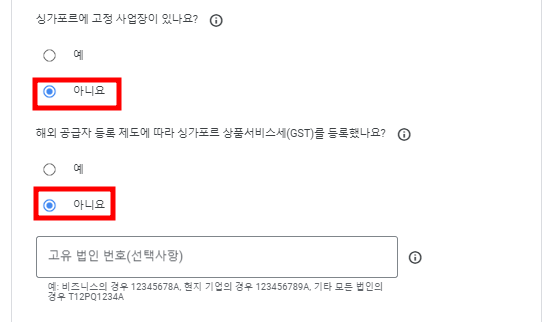

- 고정사업장 및 GST 등록 여부: 싱가포르에 고정사업장이 없으며 GST에 등록하지 않았음을 명시합니다.

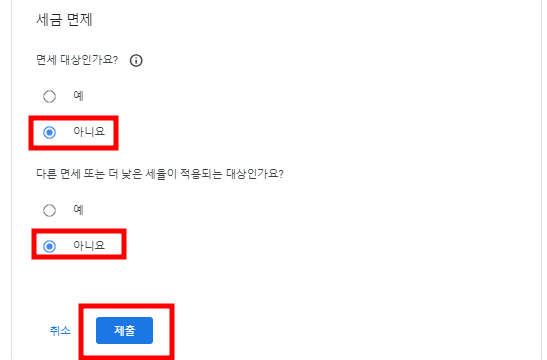

- 세금 면세 대상 확인: 대한민국-싱가포르 조세조약에 따라 세금 면세 대상 여부를 확인하고, '예'를 선택합니다. 다른 면세 또는 더 낮은 세율이 적용되는 대상인가요? 에서는 아니요를 선택합니다.

- 제출: 제출하시면 됩니다.

아래의 내용은 별로 신경 안 쓰셔도 됩니다. 그냥 구글의 안내일 뿐입니다. 납세자 거주 증빙서류는 애드센스 PIN번호 입력으로 갈음된 사항입니다.

납세자 거주 증빙 서류 제출

- 서류 업로드: 납세자 거주 증빙 서류를 업로드합니다.

- 유효기간 입력: 서류의 유효기간을 입력합니다.

- 제출: 모든 정보를 정확히 입력한 후, '제출' 버튼을 클릭합니다.

싱가포르 세금 정보를 애드센스에 추가하는 과정은 복잡해 보일 수 있지만, 단계별로 천천히 진행하면 어렵지 않습니다. 주요한 것은 각 단계를 정확히 이해하고, 필요한 서류를 적절히 준비하는 것입니다. 이 과정을 통해 애드센스 사용자는 지급 지연 없이 원활한 수익 창출을 경험할 수 있습니다. 또한, 불확실한 부분이 있을 경우 세무 전문가의 조언을 구하는 것도 좋은 방법입니다.

싱가포르 세금 정보의 중요성과 제출 방법

Google 애드센스를 이용하는 수익 창출자들에게 싱가포르 세금 정보 제출의 중요성은 간과할 수 없는 부분입니다. 특히, 싱가포르에서 발생하는 수익에 대한 정확한 세금 징수를 위해 필요한 조치들을 살펴보겠습니다. 이는 지급 지연을 방지하고 세금을 올바르게 납부하는 데 핵심적인 역할을 합니다.

세금 정보 제공의 필요성

- 납세자 정보: Google이 세금을 원천징수하기 위해서는 사용자의 납세자 정보가 필요합니다. 이 정보에는 사용자의 거주지 정보와 세금 신고가 포함됩니다.

- 정확한 원천징수: 제공된 세금 정보를 바탕으로 적절한 원천징수세율이 적용됩니다. 이는 세금 납부의 정확성을 보장합니다.

세금 정보 제출 시 고려사항

자주 묻는 질문(FAQ)

- 세금 정보 제출 이유: Google 제품을 통해 수익을 창출하거나, 특정 서비스를 이용할 때 필요합니다.

- 원천징수세율 낮추기: 귀하가 거주하는 국가/지역과 조세 조약이 체결된 경우, 원천징수세율이 낮아질 수 있습니다.

- 양식 미제출 시 후과: 더 높은 원천징수세율이 적용될 수 있습니다.

필요한 서류

- 납세자 거주 증명서: 국가에 따라 다르며, 납세자의 거주 국가를 증명하는 서류입니다.

- 면세 인정 공문 및 과세 등록 서류: 해당 서류는 납세자 거주지 증명에 필요할 수 있습니다.

세금 정보의 상태와 관리

세금 정보 상태 확인

- 검토 중: 제출한 세금 정보가 검토 중입니다.

- 조치 필요: 추가적인 세금 정보 또는 신원 확인이 필요한 경우입니다.

- 승인됨: 세금 정보가 승인되었습니다.

- 거부됨: 서류가 불분명하거나 만료된 경우 거부될 수 있습니다.

납세자 거주지 증명서 준비

- 아일랜드와 싱가포르: 아일랜드 조직은 납세자 거주지 증명서를, 개인은 정부 발급 신분증을 제출합니다. 싱가포르

의 경우, 정부에서 발급한 납세자 거주지 증명서가 필요합니다.

추가적인 지원 및 조언

- 기술적 문제: Google 지원팀에 문의할 수 있습니다.

- 세무 조언: Google은 세무 조언을 제공하지 않으므로, 세무 전문가에게 문의하는 것이 좋습니다.

- 세금 정보 입력: 표준 영어 문자, 숫자, 구두점 사용이 가능합니다.

결론

Google 애드센스를 통한 수익 창출에서 세금 정보의 정확한 제출은 매우 중요합니다. 위에서 언급된 지침을 따라 세금 정보를 올바르게 제출하면, 세금 징수의 정확성을 보장하고 지급 지연을 방지할 수 있습니다. 필요한 서류 준비와 절차 이행에 주의를 기울여야 합니다.

주요 키워드

- 애드센스 세금 정보

- 싱가포르 원천징수

- 세금 정보 제출

- Google 결제 센터

- 납세자 거주지 증명

- 원천징수세율

- 세무 전문가 상담

- 세금 정보 상태

- 세금 정보 검토

- 조세 조약 혜택

'Blog Adsense Youtube > Blog & Adsense' 카테고리의 다른 글

| 에드센스 수익이 발생하는 페이지 확인하는 방법 (0) | 2023.11.30 |

|---|---|

| 구글 애널리틱스 GA4와 애드센스 연동 방법 (0) | 2023.11.28 |

| 티스토리 파비콘 네이버 검색에 안나오는 이유와 해결 방법 (0) | 2023.11.24 |

| 미친 티스토리 관리자들 - 인천 출신의 그라비아 모델 강인경 동탄룩, 어느 모델의 뼈때리는 팩폭란 글 막 지우네? (0) | 2023.11.22 |

| 카카오뱅크 SWIFT 코드 및 영문 정보 상세 안내 (0) | 2023.11.09 |

댓글